נכתב ע"י אופיר שץ | FutureValue

| תוכן עניינים | |

כל הפרמטרים לייעוץ פנסיוני מקסימאלי אובייקטיבי

ברור לנו כי ייעוץ פנסיוני בהגדרתו מאלץ אתכם להוציא סכום כסף לא קטן אך מנגד (לאור נסיוני הרב) אני חייב להודות כי ברוב המקרים, השקעה זו מחזירה את עצמה.

מהו ה-% מהאוכלוסיה שאינו בקיא בעולם הפנסיוני

חישבנו עבורכם נתון זה

שנה – 2016

אוכלוסיית מדינת ישראל מונה כ – 8,545,900 נפש.

מתוכם עד גיל 18 כ – 2,956,300 נפש

מתוכם מעל גיל 70 כ- 567,900 נפש

סה"כ האוכלוסייה הרלוונטית (מגיל 19 ועד 70) כ- 5,021,700 נפש

מספר מחזיקי רישיון פנסיוני נכון ל – 2016 מונה כ-11,645.

נחשב את כלל מחזיקי הרשיונות מתוך האוכלוסיה הרלוונטית שהם: 0.23%

בהנחה שכל מחזיקי הרישיונות הפנסיוניים אכן באמת בקיאים ואכן מקצועיים

נמצא כי סה"כ האוכלוסייה שסובלת מהיעדר ידע והבנה בתחום הפנסיוני :

99.77% = 100%-0.23%

התבססנו על סמך נתוני אגף שוק ההון, ביטוח וחיסכון וסיוע של הלשכה המרכזית לסטטיסטיקה (נכון לספטמבר 2017).

אחוז זה צפוי לגדול במידה ונקטין את אחוז בעלי הרישיונות שאינם עומדים ברמה המקצועית הנדרשת ו/או נגדיל את טווח האוכלוסייה הרלוונטית בין אם מתחת לגיל 18 או מעל לגיל 70

אנו מוצאים את עצמנו חוסכים כספים רבים מידי חודש, נשארים חסרי הבנה מול עולם שכולו נשמע סינית והתסכול שלנו גדל עוד יותר כאשר אנו גם נאלצים להוציא סכומי כסף לא מבוטלים עבור גורמים חיצוניים שיסייעו לנו להבין את אשר המערכות הפיננסיות דואגות לערפל.

ברור לכולנו שזה אבסורד. אם כך מהן החלופות שעומדות בפנינו?

אופציה אחת היא להרים ידיים ולהבין שאם לא הבנו עד היום, כנראה שלא נבין אף פעם.

אופציה שניה היא לשנות גישה, להציל את עתיד כספי הפנסיה שלנו וזו באמצעות פנייה לגורם חיצוני מקצועי.

מאמר זה בא לתת מענה למי מכם שמעוניין להציל כספים אלו.

בסופו של דבר החלטתם לפנות לייעוץ? הגעתם למקום הנכון. עכשיו, השאלה שנשאלת היא איך באמת בוחרים יועץ פנסיוני שייתן לכם מענה איכותי – מקצועי, אמין, שירותי, אובייקטיבי ואטרקטיבי.

ריכזתי עבורכם מספר פרמטרים שיכולים לסייע לכם בבחירת היועץ הפנסיוני האולטימטיבי. אפרוס את כולם לפניכם ואסביר בהרחבה.

1.מקצועיות היועץ

הפרמטר המרכזי ביותר הוא המקצועיות.

אסביר בקצרה כיצד בהיעדר ניסיון וידע, ניתן לזהות פרמטר זה אצל היועץ.

ראשית, עליכם לדרוש מהיועץ להציג בפניכם את רישיונו כיועץ פנסיוני מורשה מטעם משרד האוצר.

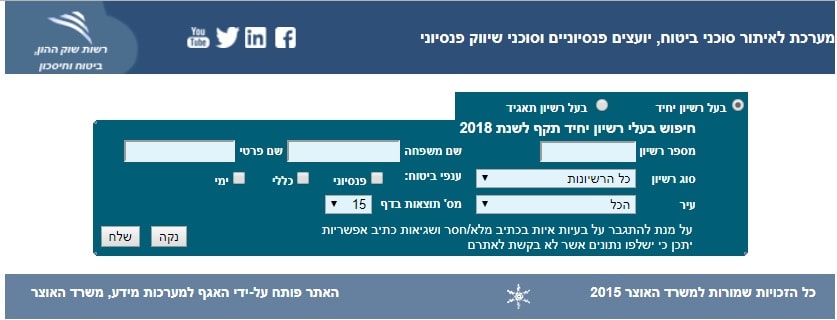

במידה ותרצו לאמת נתון זה בעצמכם, תוכלו לבדוק בקישור שלפניכם באתר של משרד האוצר

מי רשאי לקבל רישיון יועץ ע"פ חוק?

- סוכן ביטוח שהחליט להמיר את רישיונו ליועץ והחליט להיות בצידו השני של המתרס, ללא הסכמי עמלות ותגמולים השונים מיצרן ליצרן (חברות הביטוח, קרנות פנסיה ובתי השקעות, מה שהופך אותו להיות יותר מוטה לקוח (ע"פ חוק יועץ יכול לגבות תעריף קבוע מכלל היצרנים בשיעור שווה מה שמייצר חוסר העדפה של יצרן אחד על פני האחר בניגוד לסוכן ביטוח החתום בהסכם הטבות לרוב עם מס' מצומצם של חברות אותן הוא משווק ומייצג)

- זה שעבר בהצלחה מבחנים של משרד האוצר ועבד במקצוע לפחות 6 חודשים.

- יועץ השקעות שלא בא במגע מעולם עם תוכניות פנסיוניות וניגש לבחינה משלימה.

שנית, עירכו תשאול קצר אודות מספר שנות הוותק והניסיון שלו.

שלב זה מאלץ אתכם לערוך תשאול מעמיק שמטרתו לבחון את רמת הבקיאות של היועץ בכל הקשור לתנאי התוכניות ששווקו ומשווקים היום, תקנונים מורכבים ושליטה בכל הקשור לשינויי הרגולציה לאורך השנים ועולם המימון. לצורך קבלת מידע בסיסי בנוגע לנתונים אלו, תוכלו להעזר באתר, בשאלות ובתשובות שמופיעות בפורום המומחים שלנו ובפורומים שונים הנחשבים לבלתי תלויים לחלוטין באתרי האינטרנט השונים.

אל לכם להסיק מנתון הוותק בשנים שמציג היועץ כאינדיקציה לרמת המקצועיות שלו בהכרח.

מה שכן חשוב

- עבודתו של היועץ מונה לפחות 8-9 שנים עבודת שטח מול לקוחות קצה אשר במהלך הפגישות הפרונטליות מולם, הוא נחשף למגוון רחב של תוכניות פנסיוניות ומגוון רחב של סוגי לקוחות בין אם בעלי שכר גבוה, לקוחות לקראת גיל פרישה ובעיקר התמחות בתוכניות הפנסיוניות הוותיקות והמורכבות (קרנות הפנסיה הוותיקות וביטוח מנהלים קלאסיים).

- עבודה מול מגוון רחב של ארגונים וחברות

- אל תהססו לבקש ממליצים מהיועץ בין אם מדובר בחברות ובין אם מדובר באנשים פרטיים

- שימו לב כי היועץ הוא זה שביצע בפועל את עבודת השטח

- יתרון ליועץ שעבד בעבר במנהל הסדר פנסיוני (מגה סוכנות ביטוח), אשר עסק בפועל ונתן שירות לבעלי שכר גבוה, בעלי תוכניות מורכבות אשר ביסס את רוב השירות במתן המלצות מקצועיות ולא במכירת מוצרי ביטוח פרטי.

חשוב לציין כי יועצים פנסיוניים הגיעו לתפקיד זה מכמה תחומים:

-היועץ היה מפקח בחברת הביטוח

-יועץ השקעות (מה שפחות קרוב לתחום הפנסיוני)

-היה בעברו סוכן ביטוח (פנסיוני / סוכן ביטוח שמכר מוצרי פרט)

-עובד באחד מהגופים המוסדיים (חברת ביטוח/קרן פנסיה/בית השקעות) שזכה להוציא רישיון מטעם משרד האוצר

-יועץ פנסיוני באחד הבנקים זה שאינו נחשף מעולם לתוכניות ביטוחי מנהלים, קרנות פנסיה ומוצרי ביטוח פרטיים אלא לרוב נחשף לקופות גמל והשתלמות בלבד (ראה תרשים – לחץ להגדלה +).

זיכרו כי יועץ פנסיוני אינו מנהל השקעות.

בבואכם לקבל מענה בנושא ניהול תיקי השקעות ומוצרים מתחום ההשקעות, חשוב להיעזר באלו המחזיקים ברישיון רלוונטי מטעם משרד האוצר. יועץ פנסיוני, במסגרת הכשרתו רשאי לתת מענה בכל הקשור למוצרים פנסיוניים אשר מרכיב ההשקעות הוא חלק משני בלבד ולא העיקרי.

2.אמינות היועץ

רק לאחר שבחנו את נושא המקצועיות, נוכל להתקדם ולבחון את נושא האמינות. את נושא האמינות לעיתים נתקשה לבדוק אלא רק בדיעבד.

יועץ מקצועי בעל וותק, לרוב יצבור אחריו חוות דעת. בקשו לקבל המלצות מחברות שעבד בהם וממעסיקים שהיו לקוחותיו הכוללים שמות של אנשי קשר וטלפונים ובררו בעצמכם אודות השירותים שניתנו להם מטעמו. לרוב זה יענה על נושא האמינות. אל תדרשו מממליצים אלו לענות על שאלת המקצועיות ששייכת לסעיף למעלה.

3.שירותיות

בדקו אצל לקוחותיו מהעבר את מידת שביעות רצונם מהשירות, רמת הזמינות שלו, נכונותו לענות על שאלות חוזרות ונשנות ורמת הפירוט של חוות הדעת אותם הוא הגיש.

במידה ולא מדובר בלקוח פרטי אלא בארגון, אנשי המפתח אליהם עליכם לפנות ברוב המקרים הם: מנכ"ל, סמנכ"ל תפעול/משאבי אנוש/כספים, חשב שכר, מנהל חשבונות וכמובן עובדים בארגונים אם מתאפשר.

4.ידע בכלים פיננסיים

ישנם לא מעט כלי עזר פיננסיים המשרתים את היועץ בפועלו כגון: תוכנות לחישוב הפנסיה העתידית, הפער בין רמת החיים היום לרמת החיים הנדרשת בעתיד, היוון כספים לגיל פרישה, תרחישים אפשריים בעת הפסקת הפקדות לקופות, השוואת תשואות בתוכניות השונות, השוואת דמי ניהול נוכחיים לעומת הקיים בשוק ובדיקת כפל ביטוחים במידה וישנו.

5.השכלה רלוונטית

לידיעתכם, ישנם העוסקים במלאכה בעלי השכלה לא רלוונטית.

זהו מרכיב נוסף היכול לחזק את הבחירה. סביר להניח שישנו יתרון ליועץ בעל השכלה אקדמית בתחומי כלכלה, מימון, מנהל עסקים וחשבונאות.

זיכרו כי מדובר בכסף שלכם. כמו שלא הייתם הולכים לרופא עיניים שמדובר בטיפול שורש.

6.ניתוח תיק לדוגמא

אל תתביישו לבקש לראות תיק דוגמא מלא של כלל התוכניות וההמלצות עבור הלקוח. זו זכותכם לדעת מה תקבלו עבור כספכם.

7.כישורי מכירה

ייעוץ פנסיוני בשונה משווק פנסיוני דורש מקצועיות ולא כישורי מכירה. את כישורי המכירה כבר פגשתם בעבר ולכן אתם כאן. טיבעי שיועץ ימכור את שירותיו המקצועיים אך לא מכירתם ושיווקם של מוצרים כדוגמא ביטוחי חיים ומוצרי חסכון.

דרשו את הדברים החשובים באמת. התעסקו בעיקר ולא בטפל.

8.עלות הייעוץ

לרוב, איש מקצוע טוב ידרוש תמורה עבור שירותיו. מצאתם איש מקצועי ברמה גבוהה, היו מודעים לעובדה כי אין זוהי בושה לשלם עבור שירות זה. בנוסף, זיכרו כי שמורה לכם הזכות לנהל משא ומתן בעניין המחיר. אל תהססו לערוך השוואת מחיר אצל מספר יועצים.

9.גודל משרד הייעוץ

לגודל העסק/משרדו של היועץ אין באמת משמעות למרות הפיתוי לחשוב כך. גם איש מקצוע בתחילת דרכו יכול להעניק לכם את מלוא התמורה לכספכם וברמת המקצועיות והשירות הגבוהה ביותר כל עוד הוא עונה על הפרמטרים שהוזכרו לאורך המאמר כולו.

סיכום

יועץ שתיפקד בעברו כסוכן ביטוח פנסיוני (שעסק במוצרים פנסיוניים ולא בהכרח מוצרי ביטוח פרטיים) וכמובן הפרמטרים שציינתי, הוא בעל המקצוע שבאמת נחשף למקסימום המקצועיות והניסיון לאורך שנות עבודתו. בעלי מקצוע נוספים הצטרפו לענף הייעוץ חלקם בשל קרבתם לתחום וחלקם בשל הקלות בהוצאת הרישיון וההזדמנות להיות עם "כובע" של יועץ מול הלקוח שלא באמת בקיא.

מאמר זה מביא עימו סל של קריטריונים שיוכלו לסייע לכם בבחירת היועץ הפנסיוני האופטימלי. אם השלמתם את קריאת המאמר עד סופו, הרי לכם טיפים שימושיים ופשוטים שיהוו עבורכם יתרון בפגישתכם הראשונה מול איש המקצוע טרם בחירתו. בסופו של יום, מדובר בכספיכם שלכם ושל בני משפחותיכם הקרובים לכם ביותר.

השקיעו בבחירת היועץ, אל תהססו לשלם עבור שירות זה וכך תבטיחו את הטיפול בעתידכם עת יציאתכם לפרישה.

החלטתם להשקיע סכום לא מבוטל בייעוץ פנסיוני, זכותכם לקבל את מלוא התמורה עבורו.

אנו מזמינים אתכם לפנות אלינו להתייעצות ראשונית ללא עלות.

חוק הפיקוח על שירותים פיננסיים (עיסוק בייעוץ פנסיוני ובשיווק פנסיוני), התשס"ה―2005* – החוק המלא להורדה

חוק הפיקוח על שירותים פיננסיים (עיסוק בייעוץ פנסיוני ובשיווק פנסיוני), התשס"ה―2005* – החוק הקצר להורדה

באפשרותך להשאיר הערה