נכתב ע"י אופיר שץ | FutureValue

פוליסות אלו הן מבין הראשונות שידעה תעשיית הביטוח הפנסיוני.

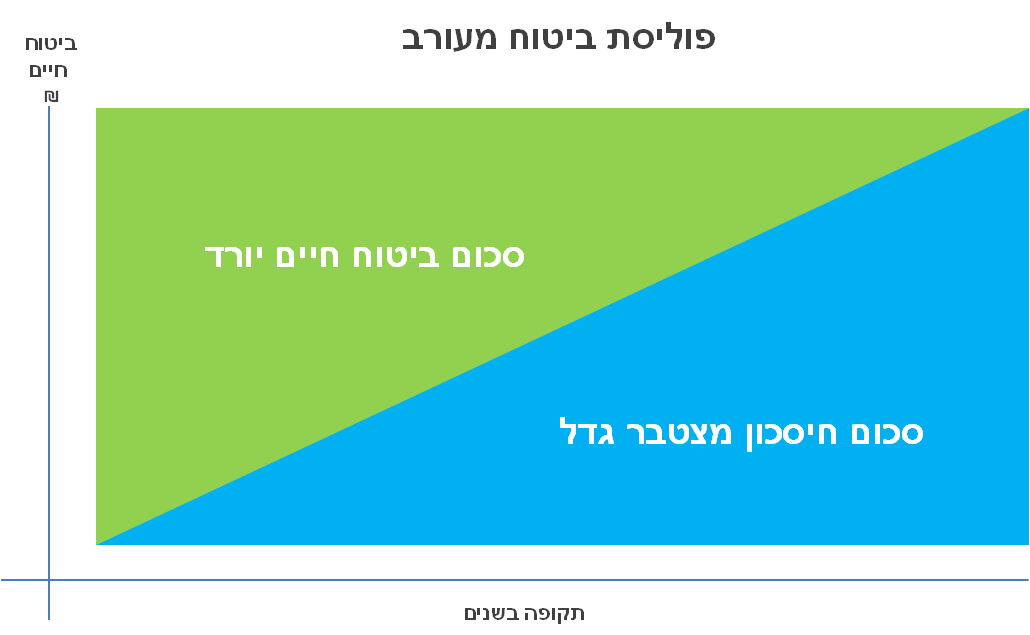

תוכנית זו התאפיינה כתוכנית ביטוח המשלבת חסכון וכיסוי ביטוחי יחד בלי היכולת להפריד בין השניים. לאורך ציר הזמן, צבירת החסכון גדלה מידי חודש כתוצאה מהפקדות שוטפות של העובד והמעסיק וכתוצאה מהריבית.

החסכון והכיסוי הביטוחי פועלים ביחס הפוך. ככל שהחסכון גדל, הכיסוי הביטוחי קטן אך גובה

הפיצוי / הכיסוי הביטוחי זהה לאורך כל תקופת חיי הפוליסה.

בדרך זו ניתן לראות כי עומד לזכותם של המוטבים סכום ביטוח קבוע לאורך כל חיי הפוליסה במקרה של פטירת המבוטח.

בתום התקופה, יהיה זכאי המבוטח בעודו בחיים לקבל סכום חסכון חד פעמי הזהה לסכום הביטוח שנקבע בהצטרפותו לתוכנית.

ההפקדות לפוליסות מסוג זה הן צמודות מדד, ואינן גמישות בכל הנוגע לשינויי שכר. ניתן לראות מבוטחים רבים אשר להם מספר רב של תוכניות בשל פתיחת תוכנית חדשה בכל גידול שכר אשר נדרש להיות מבוטח בתוכנית נפרדת.

בנוסף, בפוליסות אלו כוללות קנס בשל סילוק הפוליסה (הפסקת ההפקדות לפוליסה) או משיכת כספים מהפוליסה שלא כדין, שלא לפי חוקי קופות הגמל.

ביטוח מנהלים מסוג מעורב נשא שמות שונים אשר שווקו גם עבור מטרות נוספות מלבד עבור שכירים לדוגמא: תוכנית חסכון עבור ילדים הקצובה בזמן לשם מימון אירוע מיוחד בעתיד, חסכון ללימודים גבוהים, לחתונה או חסכון לכל מטרה.

תוכניות אלו לרוב יועדו לגיל 65 או 70 של המבוטח אך לא בהכרח אלא גם לתקופות קצרות יותר.

בשל שילוב החסכון עם מרכיב הביטוח אשר התגלה למבוטחים בדיעבד כיקר מאוד, תוכנית זו למעשה שחקה אחוז גבוה מכספי החסכון. לכן, אנו ממליצים לכל אחד עם תוכנית מסוג זה, לבחון מקרוב את כדאיות המשך החסכון לתוכניות אלו.

מנסיוני הרב, תוכניות אלו לרוב הופסקו לאחר בדיקה מעמיקה שלי. ייעוץ אובייקטיבי בהחלט יכול לסייע לכם לחסוך כאן כספים רבים גם ששגור בפי רבים לשמור על תוכניות ישנות. אלו תוכניות ישנות אך אינן מהסוג שמצדיקות המשך הפקדות נוספות.

בזמנו, חברות הביטוח תגמלו את סוכני הביטוח בעמלות גבוהות אשר האיץ ודחף את המשווקים לשווק באינטנסיביות תוכניות אלו שבדיעבד התגלו כלא רווחיות בלשון המעטה.

הפתרון הנכון והמושכל הוא, לפי הפרד ומשול. חסכון לחוד וביטוח לחוד. הפרדה זו יכלה לחסוך לכם כספים רבים אשר דרשה הסתכלות אובייקטיבית בלבד!

תודו כמה קל היה להוציא מכיסכם סכומים שאתם אפילו לא מודעים שנגבו מכם.

באומרי את המילה אובייקטיביות – זה מחיר האובייקטיביות.

איך אמר לי פעם סוכן ביטוח, "מה אני יכול לעשות, זה המוצר הכי טוב שהיה". רק חבל שלא דאג לשתף את המבוטח במוצר "הטוב הזה".

אם תשימו לב לתרשים, תראו כי המבוטח משלם עבור הכיסוי הביטוחי בין אם הגיע כמעט ל-100% חסכון או בתחילת דרכו.

מייעוץ שביצעתי לאחרונה אצל לקוח שלי, מצאתי כי, אילו היה ממשיך לחסוך בתוכניות אלו בשנה וחצי הקרובות, היה מאבד כ-9,500 ש"ח נוספים וזאת גם לאחר שלקחתי בחשבון כי תוכניות אלו מבטיחות תשואה. מי אמר שזה בהכרח המרכיב היחידי שיבטיח את מיקסום הרווחים ללקוח?

בעזרת מקצועיות, ידע, ניסיון ויצירתיות, ניתן להיות, גם מבוטחים וגם לחסוך באמת.

סוגי פוליסות מעורב

פוליסות מעורב עם אג"ח ח"ץ

החל משנות ה- 50' ועד לשנת 1991 שווקו פוליסות מעורב עם אג"ח ח"ץ. לפוליסות אלו בעלות תשואה מובטחת ע"י המדינה, ששיעורה בהתאם לשנת ההצטרפות לפוליסה. התשואה עבור המבוטחים נעה בין 5% בפוליסות שהונפקו עד אמצע שנות ה- 70' לבין 3% בפוליסות ששווקו בראשית שנות ה- 90'.

שיעור דמי הניהול מהצבירה עד על כ- 1% (זהו ההפרש בין שיעור הריבית למבטחים לבין שיעור הריבית למבוטחים). דמי הניהול מההפקדות השוטפות משולבים עם מרכיב הכיסויים הביטוחיים.

אודות פוליסות מבטיחות תשואה - אגח חץ (איגרות חוב חיים צמוד)

פוליסות מעורב ששווקו משנת 1991 עד סוף שנת 2000

בשנים אלה שווקו פוליסות מעורב משתתפות ברווחים אשר כללו בחישוב ריבית תעריפית בגובה 2.5% לשנה.

זקיפת רווחי ההשקעה למבוטח נעשית באופן הבא: אם הרווחים הנובעים מההשקעות בניכוי דמי ניהול גבוהים מהריבית התחשיבית המבוטח מקבל בונוס, אם ההשקעות מניבות ריבית נמוכה מהריבית התחשיבית מקזזים את ההפסדים מסכום הביטוח או שהמבוטח משלם תשלום נוסף, מצב זה נקרא "מאלוס".

שיעור דמי הניהול מהצבירה הוא 0.6% + 15% מהרווחים. דמי הניהול מההפקדות השוטפות משולבים עם מרכיב הכיסויים הביטוחיים.

פוליסות מעורב ששווקו משנת 2001 עד סוף 2003

בשנים אלה הופסק שיווק פוליסות מעורב לשכירים ("מעורב מנהלים"). בפוליסות ששווקו לעצמאים הוכנסו שיפורים בתעריפי הביטוח למקרה מוות ובערכי הפדיון והסילוק (אם כי הם עדיין קיימים עד לתום תקופת הביטוח).

באפשרותך להשאיר הערה